ЛКМ: Беларусь, Россия, Украина

24 сентября 2008 года в Минске состоялся Международный отраслевой форум «Современные лакокрасочные материалы в Республике Беларусь – 2008», организаторами которого выступили Союз строителей Беларуси и редакция аналитического журнала «Мастерская. Современное строительство». Руководитель департамента корпоративного обучения Центра инновационного менеджмента Республиканского института высшей школы (Минск) Антонина ПОЖИДАЕВА представила на нем аналитический обзор «Основные показатели рынка лакокрасочных материалов Республики Беларусь: текущее состояние и перспективы развития. Тенденции рынка ЛКМ Беларуси и соседних государств». Ниже – основные положения второй части обзора.

Беларусь: экспорт и импорт ЛКМ (по данным Государственного таможенного комитета)

Поставки красок и их компонентов не являются основными статьями внешней торговли Беларуси, но свою нишу на внешнем рынке белорусские производители нашли. Среди отечественных предприятий – экспортеров ЛКМ можно выделить как традиционных производителей данной продукции, например, «Лакокраска» (г. Лида), «МАВ» (г. Дзержинск Минской обл.), так и относительно новые предприятия, созданные с привлечением иностранного капитала в свободных экономических зонах.

Рассмотрение итогов внешней торговли ЛКМ за последние годы позволяет выявить некоторые особенности:

– физический объем экспорта ЛКМ на неводной основе в один период времени (например, за 2007 г.) примерно соответствует количеству импортированной продукции, но стоимость импорта более чем в 2 раза превышает экспорт. Более низкая цена отечественных красок по сравнению с импортными связана с качеством товара. Для ЛКМ на водной основе физический и стоимостной объем импорта серьезно превышает объем экспорта. Несмотря на наличие в Беларуси собственных производителей ЛКМ, объем импорта измеряется десятками миллионов долларов;

– и в 2007-м, и в 2008-м наблюдается рост средних цен на ЛКМ;

– в 2008 г. наблюдается снижение объемов экспорта ЛКМ на водной основе, при одновременном росте объемов их импорта. По итогам внешней торговли в 1-м полугодии 2008-го можно прогнозировать, что данные тенденции сохранятся до конца года. География экспорта имеет ярко выраженную направленность в сторону стран бывшего СССР и в первую очередь в Россию.

География импортных поставок более широка, но поставки из той же России составляют большую часть импорта. Значительны объемы импорта из Германии, Словении, Польши, Италии, Сербии и Черногории. Помимо этого следует отметить тенденцию сокращения из года в год количества стран- контрагентов как в сфере экспортных, так и импортных отношений. К примеру, в 2006 г. белорусские предприятия экспортировали свою продукцию в 10 стран, в 2007-м – в 9, а по итогам шести месяцев 2008-го – только в 6 стран (ЛКМ на водной основе – в 4 страны). В 2006 г. импорт осуществлялся из 29 стран, в 2007-м – из 26, в 2008-м – из 21 (ЛКМ на водной основе – из 9 стран).

При этом объемы торговли как в фактическом, так и в стоимостном выражении по сравнению с 1-м полугодием 2007 г. даже растут. К примеру, импорт ЛКМ на неводной основе в январе-июне 2008 г. составил 9,1 млн т в фактическом выражении и 40,3 млн долларов в стоимостном, за этот же период 2007-го – 8,9 млн т и 30,5 млн долларов. В 1-м полугодии 2008 г. было приобретено за рубежом 18,3 млн т ЛКМ на водной основе на сумму 67,8 млн долларов, а за тот же период 2007-го куплено 15,8 млн т на сумму 52 млн долларов. Рост почти на треть наблюдается и в экспортных отношениях. Таким образом, торговля ЛКМ все больше начинает базироваться на основе работы с проверенными поставщиками и партнерами. По прогнозу, подготовленному по итогам внешней торговли за первые 5 месяцев 2008 г., в этом году общий объем экспорта и импорта ЛКМ на неводной основе может превысить уровень 2007 г.

Основные показатели рынка ЛКМ в России

Рынок ЛКМ России продолжает активно развиваться. Это объясняется развитием строительной отрасли. Но, несмотря на стабильный рост потребления ЛКМ, их среднедушевое потребление в России отстает от европейского уровня. В структуре мирового объема производства России принадлежит около 3%. Наибольшая доля в структуре потребления приходится сейчас на ЛКМ строительно-декоративного назначения – 45%.

Рынок ЛКМ России продолжает активно развиваться. Это объясняется развитием строительной отрасли. Но, несмотря на стабильный рост потребления ЛКМ, их среднедушевое потребление в России отстает от европейского уровня. В структуре мирового объема производства России принадлежит около 3%. Наибольшая доля в структуре потребления приходится сейчас на ЛКМ строительно-декоративного назначения – 45%.

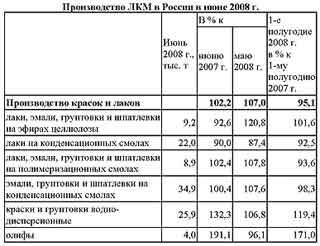

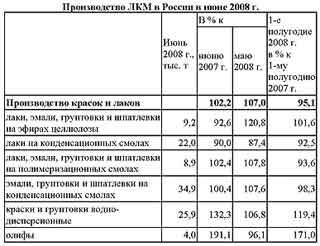

Согласно оценкам компании ABARUS Market Research, объем российского рынка ЛКМ в 2006 г. равнялся приблизительно 950 тыс. т. В 2006 г. лакокрасочной промышленностью России было произведено 774,5 тыс. т ЛКМ. Рост составил 10% по отношению к уровню 2005 г. (702,2 тыс. т). В 2007 г. объем производства ЛКМ в России вырос на 12% по отношению к 2006 г. и составил 938,5 т. В стоимостном выражении объем рынка ЛКМ в России вырос сильнее, чем в натуральном, – уже в 2007 г. он составил 1,8 млрд долларов при темпах прироста порядка 20%. Это связано с повышением отпускных цен производителей на ЛКМ на 7,1%. В 2008 г. объем производства ЛКМ в России продолжает расти.

Прогнозируемый среднегодовой темп прироста производства до 2010 г. оценивается примерно на уровне 6–10% в год. Таким образом, в 2010 г. российское производство ЛКМ может вырасти до 1,15 млн т в год.

Индекс химического производства в июне 2008 г. по сравнению с соответствующим периодом 2007 г. составил 102,2%, в 1-м полугодии 2008 г. – 103,4%. Что касается географического распределения производства ЛКМ в России, то основная его часть (85%) сконцентрирована на территории трех федеральных округов: Центрального (44,2%), Южного (25,1%) и Северо-Западного (15,7%). В Центральном, Приволжском и Северо-Западном регионах России спросом пользуются преимущественно ЛКМ класса «элит» («престиж»). В остальных регионах основу спроса составляет класс «эконом». Значительная активность потребителей присуща Южному региону. Здесь растет спрос на водные материалы. Спрос в отдаленных от центра России также продолжает усиливаться, но его уровень значительно ниже, чем в других округах. Емкость рынка в 2007 г. увеличилась на 18%, что превышает темп роста объемов потребления прошлых лет (9–12%). Потребление ЛКМ в России в 2007 г. составило 1,036 млн т.

Характерная особенность российского рынка ЛКМ в течение нескольких последних лет – рост доли импорта наряду с активной экспансией иностранных игроков и, как следствие, ослабление позиций российских производителей. Большинство импортируемых в Россию ЛКМ относится к верхнему ценовому сегменту. За 2007 г. объем импорта ЛКМ по данным ФСГС составил 188.243 т, а соотношение объемов российских и зарубежных ЛКМ (в натуральном выражении) на российском рынке составило примерно 82% и 18%. Основные страны-экспортеры – Германия, Финляндия, Беларусь, Эстония, Литва, США и Корея.

Объем экспорта также продолжает расти, при этом большая часть продукции, как и прежде, экспортируется в страны СНГ, где хорошо покупают российские ЛКМ средней и низкой ценовых категорий. Объем экспорта в 2007 г. составил около 90 тыс. т. Крупнейший экспортер – ЗАО «Эмпилс». Основные рынки сбыта для России – Казахстан, Украина, Узбекистан и Беларусь. Лидеры по производству ЛКМ в России – «Краски Текс» и «Эмпилс», доли которых в объеме производства в 2007 г. составили 11,8% и 10,7%.

Среди основных проблем лакокрасочной отрасли России: высокий уровень износа оборудования, минимум НТР, слабая сырьевая база, ужесточение российского законодательства в промышленно-производительной сфере, усиление активности иностранных конкурентов, присутствие на рынке большого числа подделок, высокий уровень барьеров входа на рынок ЛКМ и, как следствие, низкая рентабельность продукции в целом.

Уже в 2007 г. на рынке ЛКМ России произошли некоторые изменения. Tikkurila выкупила 70% акций двух лакокрасочных заводов в Санкт-Петербурге: ООО «Гамма» и ООО «Охтинский завод порошковых красок». Произошло объединение ЗАО «Декарт» и ЗАО «АВС Фарбен» в компанию «Фарбен-Декарт» при сохранении юридического статуса обеих компаний. Компания Akzo Nobel получила полный контроль над совместным российско-голландским предприятием ЗАО «Анкорит» и открыла в России завод ООО «Акзо Нобель Лакокраска» по производству порошковых покрытий Interpon в г. Орехово-Зуево. В июле 2008 г. компания BASF Coatings запустила свой завод по производству ЛКМ в г. Павловский Посад.

51,9% рынка ЛКМ в России приходится на материалы на конденсационных смолах (эмали, грунтовки, шпатлевки, лаки). Несмотря на то, что объем производства таких ЛКМ продолжает увеличиваться, его доля в общероссийском производстве постепенно снижается. А в 2008 г. рентабельность производства ЛКМ на конденсационных смолах резко снизилась.

Сегмент водно-дисперсионных красок и грунтовок в последнее время развивается достаточно интенсивно, т.к. спрос на водно-дисперсионные краски и грунтовки неуклонно растет. Уже в 1-м полугодии 2008 г. доля этого сегмента увеличилась. За 4 месяца 2008 г. он вырос по сравнению с аналогичным отрезком прошлого года на 17%. Объемы производства этой продукции в России увеличились на 13%, импорта – на 23%.

Доля порошковых красок на российском рынке ЛКМ в 2007 году составила 2% (за 1-е полугодие – 11,36 тыс. т). Это примерно 7% общеевропейского рынка порошковых красок и 40% – рынка Центральной и Восточной Европы. Сейчас рынок порошковых покрытий контролирует импорт. Однако аналитики считают, что в обозримом будущем в России откроются новые предприятия по выпуску этой группы ЛКМ, причем в основном это будут мировые производители порошковых покрытий.

Потребление декоративных ЛКМ в 2010 г. прогнозируется на уровне 620–640 тыс. т. Нынче российский рынок ЛКМ декоративно-строительного назначения находится в зрелой стадии и характеризуется тенденциями снижения темпов роста спроса, стабилизацией конкурентной среды, стандартизацией предложения крупных операторов, ценовой войной, общим снижением рентабельности в отрасли.

Рост объемов производства ЛКМ в России обусловливает увеличение объемов потребления основных видов сырья для его производства. При этом рост объемов потребления сырья удовлетворяется по-разному – как за счет увеличения объемов производства внутри страны, так и за счет импорта. При этом количество поставщиков сырья стало увеличиваться, и, как следствие, возросла конкуренция между ними. К примеру, важный фактор для развития производства водно-дисперсионных красок и грунтовок в России – развитие производства акриловых мономеров. Отметим, что структура потребления акриловой кислоты в России значительно отличается от мировой. Значит, российский рынок акрилатов имеет большие перспективы.

По-прежнему остра для отрасли ЛКМ проблема контрафактной или не сертифицированной продукции. Главная задача на ближайшие 5 лет – объединить усилия производителей с целью вытеснения с рынка некачественной продукции и недобросовестных производителей. Ведется работа по созданию негосударственного реестра производителей ЛКМ.

Ведется работа по созданию новых или гармонизация отечественных стандартов с международными. Разрабатываются «Технические регламенты» и национальные стандарты на методы испытаний ЛКМ и покрытий на их основе, формируются системы метрологического и приборного обеспечения контроля качества ЛКМ.

В ближайшие годы рост потребления ЛКМ в России продолжится, его ежегодные темпы составят 5–7%. К 2010 г., при сохранении сложившихся тенденций, емкость российского рынка ЛКМ всех видов может составить около 1,4 млн т. При этом доля импорта начнет постепенно снижаться. К 2010 г. она может сократиться до 29%.

Основные показатели рынка ЛКМ в Украине

Производство ЛКМ в Украине, как и в России, развивается согласно мировым тенденциям. Потребление в обеих странах растет, и в первую очередь за счет собственной продукции. В последние годы стала прослеживаться региональная зависимость потребления продукции того или иного ценового сегмента. Уровень потребления продукции среднего ценового сегмента равномерно распределяется по всей территории Украины. В то же время потребление дорогих ЛКМ максимально в тех регионах, где растет строительство и производство, а дешевой продукции – в менее развитых регионах. Доля импортных ЛКМ в Украине в течение нескольких лет составляла 20–25%. Но в последние годы эта доля постепенно снижается. Сокращение доли импорта вызвано в первую очередь значительным увеличением объемов производства на предприятиях, построенных в Украине лидерами мирового производства ЛКМ. Несмотря на перспективы увеличения внутреннего потребления, в условиях роста производства и усиления конкуренции, для украинских производителей важно расширять внешние рынки сбыта. Но из-за того, что основными потребителями украинских ЛКМ являются страны постсоветского пространства, значительное наращивание экспортных поставок будет затруднено. Внутреннее потребление ЛКМ должно стабильно увеличиваться в течение ближайших лет.

Сегодня объем рынка ЛКМ в Украине составляет более 200 тыс. т в год. По данным компании «Химрезерв», на украинском рынке ЛКМ более 100 игроков (без учета предприятий малого бизнеса). Среди них: Днепропетровский ЛКЗ, ЗАО «Лакма» (г. Киев), ОАО «Сумыхимпром», ОАО «Элакс» (г. Одесса), завод «Янтарь» (г. Коростень), ЗАО «Нифар» и «Кремнийполимер» (г. Запорожье). В течение нескольких последних лет отечественные производители ЛКМ прочно удерживают 65–70% рынка, постепенно наращивая объемы выпуска продукции. Причем многие отечественные предприятия активно внедряют и собственные технологические разработки.

Наибольшие объемы продаж в Украине показывает нижнеценовая группа ЛКМ (преимущественно отечественного производства). Темпы роста нижнего ценового сегмента (масляные краски, алкидные и водорастворимые ЛКМ) – примерно 30% в год. Удельный вес среднеценовой категории ЛКМ – 15% общего объема потребления при росте примерно 20% в год. Характерно, что зарубежные игроки, планирующие открывать в Украине производства, делают ставку именно на этот ценовой сегмент. Так, Tikkurila открыла производство в Украине, закупив 51% акций киевского завода «Краски Колорит». Верхний сегмент ЛКМ полностью за производителями из Западной Европы: Akzo Nobel (Sadolin), Meffert AG, Vivacolor, Caparol, CAP, Oikos. Т.к. в нижнем ценовом сегменте долгое время наблюдался значительный демпинг, предполагается, что в будущем стоимость этих ЛКМ будет только расти. Аналогичная ситуация и с ценами на ЛКМ среднего и высшего сегментов – их рост должен составить до 10%.

ЛКМ строительного назначения занимают в Украине порядка 60–70% рынка ЛКМ. Порядка 45–50% общего объема строительных ЛКМ занимают интерьерные краски, 25% – фасадные краски, 15–20% – лаки для дерева, 10% – грунтовки, шпатлевки, мастики и т.д. У потребителей популярнее всего строительные ЛКМ на органической основе. Водоразбавляемые ЛКМ занимают в Украине 15–20% общего объема потребления. Но в последние годы отечественное производство этих ЛКМ быстро растет.

Основные экспортеры ЛКМ в Украину, по данным «ЛюксХим», это Россия и Беларусь. Их удельный вес – 45–50% суммарных объемов импорта. Второе место у Германии – более 20% общего объема импорта ЛКМ. Третье место у Польши – 15%. Остальная часть ЛКМ идет из скандинавских стран. Эксперты считают, что украинский рынок ЛКМ еще не сформирован и его дальнейшее развитие будет сопровождаться появлением новых производителей. Но импортеры считают, что инвестиционный климат в Украине не способствует приходу большого количества зарубежных производителей. Поэтому новые компании будут или полностью отечественными, или совместными предприятиями. Развитие сегмента водорастворимых ЛКМ сохранится, а сегмент ЛКМ на органических растворителях будет сокращаться. Прогнозируется увеличение импорта на 10–15%. Продолжится расширение высшего и среднего ценового сегментов.

Подготовил Дмитрий ЖУКОВ

Беларусь: экспорт и импорт ЛКМ (по данным Государственного таможенного комитета)

Поставки красок и их компонентов не являются основными статьями внешней торговли Беларуси, но свою нишу на внешнем рынке белорусские производители нашли. Среди отечественных предприятий – экспортеров ЛКМ можно выделить как традиционных производителей данной продукции, например, «Лакокраска» (г. Лида), «МАВ» (г. Дзержинск Минской обл.), так и относительно новые предприятия, созданные с привлечением иностранного капитала в свободных экономических зонах.

Рассмотрение итогов внешней торговли ЛКМ за последние годы позволяет выявить некоторые особенности:

– физический объем экспорта ЛКМ на неводной основе в один период времени (например, за 2007 г.) примерно соответствует количеству импортированной продукции, но стоимость импорта более чем в 2 раза превышает экспорт. Более низкая цена отечественных красок по сравнению с импортными связана с качеством товара. Для ЛКМ на водной основе физический и стоимостной объем импорта серьезно превышает объем экспорта. Несмотря на наличие в Беларуси собственных производителей ЛКМ, объем импорта измеряется десятками миллионов долларов;

– и в 2007-м, и в 2008-м наблюдается рост средних цен на ЛКМ;

– в 2008 г. наблюдается снижение объемов экспорта ЛКМ на водной основе, при одновременном росте объемов их импорта. По итогам внешней торговли в 1-м полугодии 2008-го можно прогнозировать, что данные тенденции сохранятся до конца года. География экспорта имеет ярко выраженную направленность в сторону стран бывшего СССР и в первую очередь в Россию.

География импортных поставок более широка, но поставки из той же России составляют большую часть импорта. Значительны объемы импорта из Германии, Словении, Польши, Италии, Сербии и Черногории. Помимо этого следует отметить тенденцию сокращения из года в год количества стран- контрагентов как в сфере экспортных, так и импортных отношений. К примеру, в 2006 г. белорусские предприятия экспортировали свою продукцию в 10 стран, в 2007-м – в 9, а по итогам шести месяцев 2008-го – только в 6 стран (ЛКМ на водной основе – в 4 страны). В 2006 г. импорт осуществлялся из 29 стран, в 2007-м – из 26, в 2008-м – из 21 (ЛКМ на водной основе – из 9 стран).

При этом объемы торговли как в фактическом, так и в стоимостном выражении по сравнению с 1-м полугодием 2007 г. даже растут. К примеру, импорт ЛКМ на неводной основе в январе-июне 2008 г. составил 9,1 млн т в фактическом выражении и 40,3 млн долларов в стоимостном, за этот же период 2007-го – 8,9 млн т и 30,5 млн долларов. В 1-м полугодии 2008 г. было приобретено за рубежом 18,3 млн т ЛКМ на водной основе на сумму 67,8 млн долларов, а за тот же период 2007-го куплено 15,8 млн т на сумму 52 млн долларов. Рост почти на треть наблюдается и в экспортных отношениях. Таким образом, торговля ЛКМ все больше начинает базироваться на основе работы с проверенными поставщиками и партнерами. По прогнозу, подготовленному по итогам внешней торговли за первые 5 месяцев 2008 г., в этом году общий объем экспорта и импорта ЛКМ на неводной основе может превысить уровень 2007 г.

Основные показатели рынка ЛКМ в России

Согласно оценкам компании ABARUS Market Research, объем российского рынка ЛКМ в 2006 г. равнялся приблизительно 950 тыс. т. В 2006 г. лакокрасочной промышленностью России было произведено 774,5 тыс. т ЛКМ. Рост составил 10% по отношению к уровню 2005 г. (702,2 тыс. т). В 2007 г. объем производства ЛКМ в России вырос на 12% по отношению к 2006 г. и составил 938,5 т. В стоимостном выражении объем рынка ЛКМ в России вырос сильнее, чем в натуральном, – уже в 2007 г. он составил 1,8 млрд долларов при темпах прироста порядка 20%. Это связано с повышением отпускных цен производителей на ЛКМ на 7,1%. В 2008 г. объем производства ЛКМ в России продолжает расти.

Прогнозируемый среднегодовой темп прироста производства до 2010 г. оценивается примерно на уровне 6–10% в год. Таким образом, в 2010 г. российское производство ЛКМ может вырасти до 1,15 млн т в год.

Индекс химического производства в июне 2008 г. по сравнению с соответствующим периодом 2007 г. составил 102,2%, в 1-м полугодии 2008 г. – 103,4%. Что касается географического распределения производства ЛКМ в России, то основная его часть (85%) сконцентрирована на территории трех федеральных округов: Центрального (44,2%), Южного (25,1%) и Северо-Западного (15,7%). В Центральном, Приволжском и Северо-Западном регионах России спросом пользуются преимущественно ЛКМ класса «элит» («престиж»). В остальных регионах основу спроса составляет класс «эконом». Значительная активность потребителей присуща Южному региону. Здесь растет спрос на водные материалы. Спрос в отдаленных от центра России также продолжает усиливаться, но его уровень значительно ниже, чем в других округах. Емкость рынка в 2007 г. увеличилась на 18%, что превышает темп роста объемов потребления прошлых лет (9–12%). Потребление ЛКМ в России в 2007 г. составило 1,036 млн т.

Характерная особенность российского рынка ЛКМ в течение нескольких последних лет – рост доли импорта наряду с активной экспансией иностранных игроков и, как следствие, ослабление позиций российских производителей. Большинство импортируемых в Россию ЛКМ относится к верхнему ценовому сегменту. За 2007 г. объем импорта ЛКМ по данным ФСГС составил 188.243 т, а соотношение объемов российских и зарубежных ЛКМ (в натуральном выражении) на российском рынке составило примерно 82% и 18%. Основные страны-экспортеры – Германия, Финляндия, Беларусь, Эстония, Литва, США и Корея.

Объем экспорта также продолжает расти, при этом большая часть продукции, как и прежде, экспортируется в страны СНГ, где хорошо покупают российские ЛКМ средней и низкой ценовых категорий. Объем экспорта в 2007 г. составил около 90 тыс. т. Крупнейший экспортер – ЗАО «Эмпилс». Основные рынки сбыта для России – Казахстан, Украина, Узбекистан и Беларусь. Лидеры по производству ЛКМ в России – «Краски Текс» и «Эмпилс», доли которых в объеме производства в 2007 г. составили 11,8% и 10,7%.

Среди основных проблем лакокрасочной отрасли России: высокий уровень износа оборудования, минимум НТР, слабая сырьевая база, ужесточение российского законодательства в промышленно-производительной сфере, усиление активности иностранных конкурентов, присутствие на рынке большого числа подделок, высокий уровень барьеров входа на рынок ЛКМ и, как следствие, низкая рентабельность продукции в целом.

Уже в 2007 г. на рынке ЛКМ России произошли некоторые изменения. Tikkurila выкупила 70% акций двух лакокрасочных заводов в Санкт-Петербурге: ООО «Гамма» и ООО «Охтинский завод порошковых красок». Произошло объединение ЗАО «Декарт» и ЗАО «АВС Фарбен» в компанию «Фарбен-Декарт» при сохранении юридического статуса обеих компаний. Компания Akzo Nobel получила полный контроль над совместным российско-голландским предприятием ЗАО «Анкорит» и открыла в России завод ООО «Акзо Нобель Лакокраска» по производству порошковых покрытий Interpon в г. Орехово-Зуево. В июле 2008 г. компания BASF Coatings запустила свой завод по производству ЛКМ в г. Павловский Посад.

51,9% рынка ЛКМ в России приходится на материалы на конденсационных смолах (эмали, грунтовки, шпатлевки, лаки). Несмотря на то, что объем производства таких ЛКМ продолжает увеличиваться, его доля в общероссийском производстве постепенно снижается. А в 2008 г. рентабельность производства ЛКМ на конденсационных смолах резко снизилась.

Сегмент водно-дисперсионных красок и грунтовок в последнее время развивается достаточно интенсивно, т.к. спрос на водно-дисперсионные краски и грунтовки неуклонно растет. Уже в 1-м полугодии 2008 г. доля этого сегмента увеличилась. За 4 месяца 2008 г. он вырос по сравнению с аналогичным отрезком прошлого года на 17%. Объемы производства этой продукции в России увеличились на 13%, импорта – на 23%.

Доля порошковых красок на российском рынке ЛКМ в 2007 году составила 2% (за 1-е полугодие – 11,36 тыс. т). Это примерно 7% общеевропейского рынка порошковых красок и 40% – рынка Центральной и Восточной Европы. Сейчас рынок порошковых покрытий контролирует импорт. Однако аналитики считают, что в обозримом будущем в России откроются новые предприятия по выпуску этой группы ЛКМ, причем в основном это будут мировые производители порошковых покрытий.

Потребление декоративных ЛКМ в 2010 г. прогнозируется на уровне 620–640 тыс. т. Нынче российский рынок ЛКМ декоративно-строительного назначения находится в зрелой стадии и характеризуется тенденциями снижения темпов роста спроса, стабилизацией конкурентной среды, стандартизацией предложения крупных операторов, ценовой войной, общим снижением рентабельности в отрасли.

Рост объемов производства ЛКМ в России обусловливает увеличение объемов потребления основных видов сырья для его производства. При этом рост объемов потребления сырья удовлетворяется по-разному – как за счет увеличения объемов производства внутри страны, так и за счет импорта. При этом количество поставщиков сырья стало увеличиваться, и, как следствие, возросла конкуренция между ними. К примеру, важный фактор для развития производства водно-дисперсионных красок и грунтовок в России – развитие производства акриловых мономеров. Отметим, что структура потребления акриловой кислоты в России значительно отличается от мировой. Значит, российский рынок акрилатов имеет большие перспективы.

По-прежнему остра для отрасли ЛКМ проблема контрафактной или не сертифицированной продукции. Главная задача на ближайшие 5 лет – объединить усилия производителей с целью вытеснения с рынка некачественной продукции и недобросовестных производителей. Ведется работа по созданию негосударственного реестра производителей ЛКМ.

Ведется работа по созданию новых или гармонизация отечественных стандартов с международными. Разрабатываются «Технические регламенты» и национальные стандарты на методы испытаний ЛКМ и покрытий на их основе, формируются системы метрологического и приборного обеспечения контроля качества ЛКМ.

В ближайшие годы рост потребления ЛКМ в России продолжится, его ежегодные темпы составят 5–7%. К 2010 г., при сохранении сложившихся тенденций, емкость российского рынка ЛКМ всех видов может составить около 1,4 млн т. При этом доля импорта начнет постепенно снижаться. К 2010 г. она может сократиться до 29%.

Основные показатели рынка ЛКМ в Украине

Производство ЛКМ в Украине, как и в России, развивается согласно мировым тенденциям. Потребление в обеих странах растет, и в первую очередь за счет собственной продукции. В последние годы стала прослеживаться региональная зависимость потребления продукции того или иного ценового сегмента. Уровень потребления продукции среднего ценового сегмента равномерно распределяется по всей территории Украины. В то же время потребление дорогих ЛКМ максимально в тех регионах, где растет строительство и производство, а дешевой продукции – в менее развитых регионах. Доля импортных ЛКМ в Украине в течение нескольких лет составляла 20–25%. Но в последние годы эта доля постепенно снижается. Сокращение доли импорта вызвано в первую очередь значительным увеличением объемов производства на предприятиях, построенных в Украине лидерами мирового производства ЛКМ. Несмотря на перспективы увеличения внутреннего потребления, в условиях роста производства и усиления конкуренции, для украинских производителей важно расширять внешние рынки сбыта. Но из-за того, что основными потребителями украинских ЛКМ являются страны постсоветского пространства, значительное наращивание экспортных поставок будет затруднено. Внутреннее потребление ЛКМ должно стабильно увеличиваться в течение ближайших лет.

Сегодня объем рынка ЛКМ в Украине составляет более 200 тыс. т в год. По данным компании «Химрезерв», на украинском рынке ЛКМ более 100 игроков (без учета предприятий малого бизнеса). Среди них: Днепропетровский ЛКЗ, ЗАО «Лакма» (г. Киев), ОАО «Сумыхимпром», ОАО «Элакс» (г. Одесса), завод «Янтарь» (г. Коростень), ЗАО «Нифар» и «Кремнийполимер» (г. Запорожье). В течение нескольких последних лет отечественные производители ЛКМ прочно удерживают 65–70% рынка, постепенно наращивая объемы выпуска продукции. Причем многие отечественные предприятия активно внедряют и собственные технологические разработки.

Наибольшие объемы продаж в Украине показывает нижнеценовая группа ЛКМ (преимущественно отечественного производства). Темпы роста нижнего ценового сегмента (масляные краски, алкидные и водорастворимые ЛКМ) – примерно 30% в год. Удельный вес среднеценовой категории ЛКМ – 15% общего объема потребления при росте примерно 20% в год. Характерно, что зарубежные игроки, планирующие открывать в Украине производства, делают ставку именно на этот ценовой сегмент. Так, Tikkurila открыла производство в Украине, закупив 51% акций киевского завода «Краски Колорит». Верхний сегмент ЛКМ полностью за производителями из Западной Европы: Akzo Nobel (Sadolin), Meffert AG, Vivacolor, Caparol, CAP, Oikos. Т.к. в нижнем ценовом сегменте долгое время наблюдался значительный демпинг, предполагается, что в будущем стоимость этих ЛКМ будет только расти. Аналогичная ситуация и с ценами на ЛКМ среднего и высшего сегментов – их рост должен составить до 10%.

ЛКМ строительного назначения занимают в Украине порядка 60–70% рынка ЛКМ. Порядка 45–50% общего объема строительных ЛКМ занимают интерьерные краски, 25% – фасадные краски, 15–20% – лаки для дерева, 10% – грунтовки, шпатлевки, мастики и т.д. У потребителей популярнее всего строительные ЛКМ на органической основе. Водоразбавляемые ЛКМ занимают в Украине 15–20% общего объема потребления. Но в последние годы отечественное производство этих ЛКМ быстро растет.

Основные экспортеры ЛКМ в Украину, по данным «ЛюксХим», это Россия и Беларусь. Их удельный вес – 45–50% суммарных объемов импорта. Второе место у Германии – более 20% общего объема импорта ЛКМ. Третье место у Польши – 15%. Остальная часть ЛКМ идет из скандинавских стран. Эксперты считают, что украинский рынок ЛКМ еще не сформирован и его дальнейшее развитие будет сопровождаться появлением новых производителей. Но импортеры считают, что инвестиционный климат в Украине не способствует приходу большого количества зарубежных производителей. Поэтому новые компании будут или полностью отечественными, или совместными предприятиями. Развитие сегмента водорастворимых ЛКМ сохранится, а сегмент ЛКМ на органических растворителях будет сокращаться. Прогнозируется увеличение импорта на 10–15%. Продолжится расширение высшего и среднего ценового сегментов.

Подготовил Дмитрий ЖУКОВ

Строительство и недвижимость. Статья была опубликована в номере 40 за 2008 год в рубрике материалы и технологии